論説

原文はこちら: The renaissance in mergers and acquisitions - How to make your deals successful

世界規模で拡大し市場をリードするビール企業を目指すのであれば、ヨハネスブルク(南アフリカ)やサンパウロ(ブラジル)では創業しないだろう。ところが、世界の2大ビール企業であるSABミラーとアンハイザー・ブッシュ・インベブは、まさにこの2つの都市で産声を上げた。小さな企業としてスタートした両社は世界を股にかける巨大企業へと成長を遂げ、今では世界のビール市場で両社合わせて約30%のシェアを誇る。

SABミラーとアンハイザー・ブッシュ・インベブが実現した驚異的な成長カーブから学ぶべきことは幾つかある。一つは、新興市場で誕生した企業が急速に存在感を増していることであり、もう一つは先進国企業による途上国企業の買収だけではない国境を越えた買収の影響力である。しかし、最も注目すべき点はおそらく、この2社がどのように現在の地位を築いてきたのかということであろう。両社は規律ある経営システムのもと、再現可能なM&Aビジネスモデルを活用することで現在の地位を手に入れたのだ。例えばSABミラーは、南アフリカから他のアフリカ諸国、ヨーロッパ、インド、ラテンアメリカ、米国、中国に地元のビール会社の買収を通して事業拡大している。

過剰資本、低金利、投資家の高い期待という環境下で、M&Aは企業の成長目標を達成可能にする最良ツールのひとつとなる

この2社の手法は、高成長を遂げる企業の新たな常識を示している。ベイン・アンド・カンパニーは、「持続的価値創造企業」(以下、「SVC」とする)と名付けた企業の動向を長年追跡調査してきた。SVCとは、2000年から2010年までの11年間にわたり、売上、利益ともに年率5.5%以上成長し、且つ資本コスト以上のリターンを上げている企業を指す。同時期のM&Aに関する当社調査では、SVC10社のうち9社は、ディール市場での動きが活発で、SVC以外の企業の2倍の確率で時価総額の少なくとも75%の価値をM&Aにより生み出していることが明らかになっている。この事実は、本シリーズの第1部で概説した、買収を頻繁に繰り返す企業の方がただ傍観している企業よりも高い利回りを獲得する、という広範な調査結果とも一致している。また、M&Aを上手く利用することで企業は成長も遂げているようだ。本シリーズの第2部で詳細を説明したとおり、過剰資本、低金利、投資家の高い期待という環境下で、M&Aは企業の成長目標を達成可能にする最良ツールのひとつとなる。

M&Aは株主利益をもたらし、当面の間ディール環境は良好だと考えると、次の3つの点に目を向ける事となる。

- 第1に、予想される取引が会社にとって良い取引かどうかをいかに判断するか、という点である。買収先の候補は複数存在することが多い。そこで難しいのは、複数の候補の中から自社のためになるディールをいかに見つけるかということである

- 第2に、スケールディールとスコープディールのどちらを追求するか、という点である。この2つをどう均衡させるかは、どれほどM&Aの取引経験があるかということに一部起因している

- 第3に、再現可能なM&Aビジネスモデルをいかに確立するか、という点である。SABミラーとアンハイザー・ブッシュ・インベブの事例が示すように、「M&A再現性の好循環」を実現するには、研修、カルチャー、分析への膨大な投資が必要だが、その見返りもまた大きい

会社にとって良いディールをどう見極めるか

買収または合併で成功を収めるためには、それが会社の戦略に沿ったものでなくてはならない。

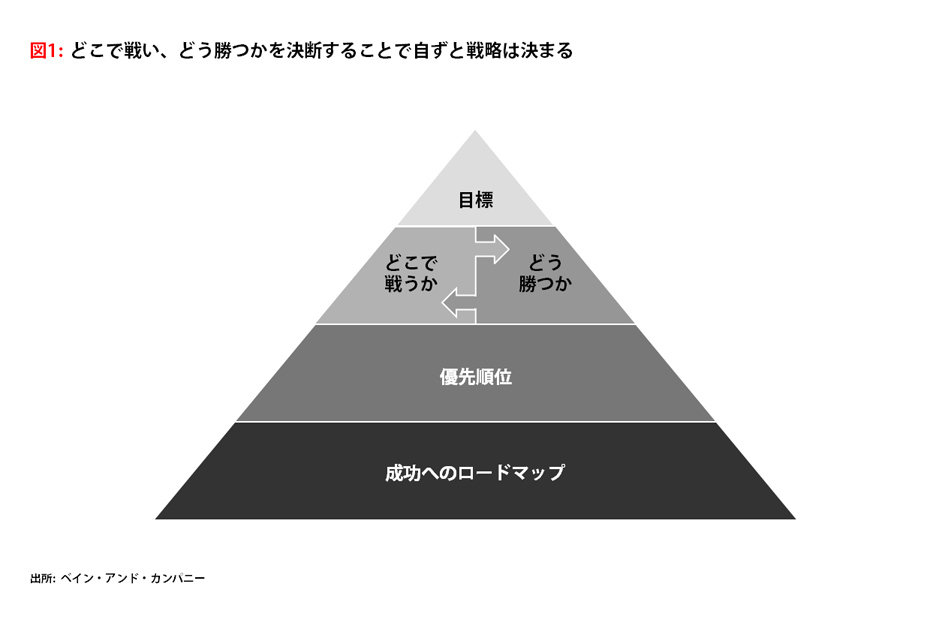

戦略とは、目標をいかに実現するかを明確に示すものである(図1)。会社はどの市場で戦いを挑むかを決断しなくてはならない。また、競争に打ち勝つためには、競合相手と差別化された能力を育む必要もある。大抵の場合、勝利の戦略とは市場でリーダーシップを確立し経済性を生むことである。市場をリードする企業のコストは、競合他社に比べて低いことが多い。さらに、価格支配力、ブランド認知度、差別化のすべてにおいて優れている。こうした優位性が好調な業績をもたらすのだ。例えば、資本利益率でみると、業界をリードする企業は追随する企業の2倍の業績を達成している。

ある買収案件を実行することで市場をリードする立場につけるのであれば、そのディールは会社にとって優れたディールだと言えよう。例えば、ネスレは、ファイザーの乳児栄養事業の買収により、中国、インドネシア、フィリピン、タイといった多くの戦略的アジア市場における地位を大幅に向上させた。この買収により、ネスレはすでに確立された乳幼児用ミルク事業を獲得したうえに、世界のリーディングカンパニーとしての地位をさらに高めたのだ。

買収側企業の多くは、ディールをスケールまたはスコープの視点で検討することで、潜在的な買収案件の価値を長期的に見通すことができる

優れたディールのもう一つの特徴は、既存事業での不足や弱点を補うのに不可欠な能力をもたらすことができるという点である。企業は、買収によって製品ポートフォリオの強化や拡大を図ることができるだけでなく、新しい地域、顧客グループ、そして販売チャネルを開拓することもできる。サプライチェーンの資産を獲得することや独自リサーチへアクセスすることも可能だ。ある企業の事業ポートフォリオにはマッチしない事業でも、支配企業の能力のおかげで他の企業ではうまく行く場合もあるだ ろう。例えば、フォルクスワーゲンはセアト、シュコダ、ベントレー、ポルシェなど複数の自動車メーカーを買収し、モジュラー トランスバース マトリックスのようなブランド共通の技術を通して買収企業に付加価値を与えている。このマトリックスは、複数のブランドで同じプラットフォームを使用することを可能にし、その結果製造にかかるコストと時間を削減することに成功している。

それ以外にも、対象企業のキャッシュフローの予見可能性や資産に対する市場の見解など、M&Aの成功見込みや該当企業の将来についてもいくつかの疑問が残る(補足資料「チェックリスト: 何が資産を買収価値のあるものにするのか」を参照)。しかし、そうした疑問への回答は、会社の状況によって変わってくる。それは、健全な企業にとっては意味のあるディールでも、脆弱な企業にとっては成功の見込みがない場合があるからだ。財務が健全な企業は慎重にデューデリジェンスを行う時間的な余裕がある。また、合併後の統合作業を成功させるためにより多くの投資を行うこともできる。

スケールかスコープか

買収側企業の多くは、ディールをスケールまたはスコープの視点で検討することで、潜在的な買収案件の価値を長期的に見通すことができる。スケール案件では、買収先企業と買収側企業の事業の重複度合いが高く、既存事業の拡大を加速することができる。一方スコープ案件では、買収先企業の事業とは関連性があっても異なる事業であり、買収側企業にとっては新たな市場、製品ライン、そして販売チャネルの獲得が可能になる。どちらも有益であり、「スケールかスコープか」という問いは、M&Aの世界で常に議論されるところだ。

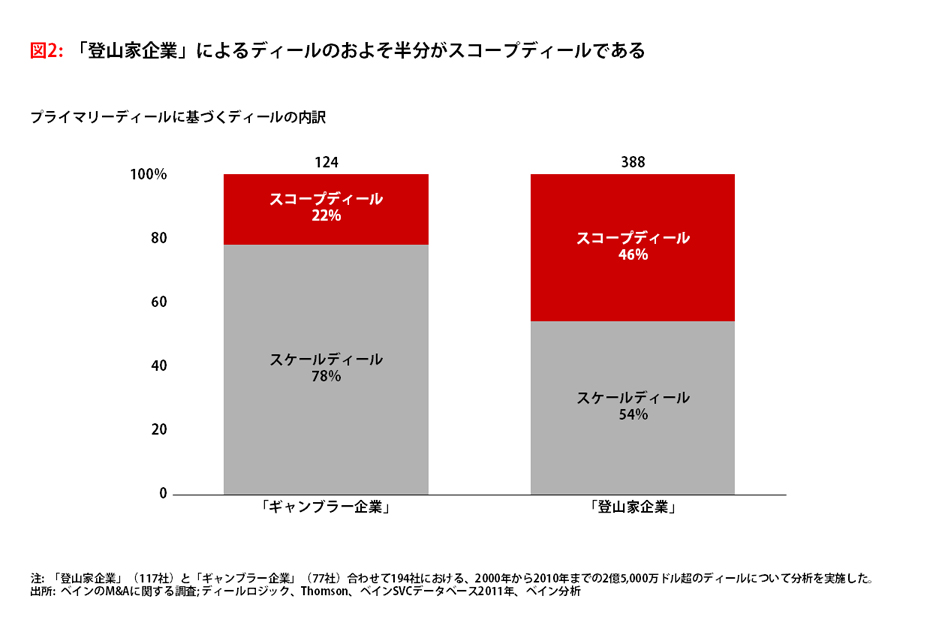

今日、スケールディールとスコープディールに関して次のように判断されている。経験が少ない買収側企業は、既知の市場での地位向上をもたらすスケールディールに注力する傾向がある。経験豊富な買収側企業は、スケールディールとスコープディールを平均して半々の割合で組み合わせ、市場での地位の向上だけでなく、製品ライン、地理的範囲、その他の重要な能力の向上にも成功している。図2は、両者の違いを示し、頻繁に買収を行い、買収金額が自社の時価総額の少なくとも75%に達する「登山家企業(Mountain Climbers)」と呼ばれる企業と、時折大きな買収を行う「ギャンブラー企業(Large Bets)」と呼ばれる企業とを比較している。ベインの最近の調査から、経験豊富な買収側企業は非常に自信があることがよく分かる。近隣諸国の市場への参入について質問したところ、73%の企業が最初から事業を立ち上げるよりもM&Aを実施した方が成功しやすいと回答した。買収経験が少ない企業の場合、同様に回答した企業は55%にとどまった。つまり、常に最高の成果をあげているのは、経験豊富な企業であるということがうかがえる。

リスクとその見返りのパターンは、ディールの種類によって異なる。従来、スケールディールの最大の投資テーマはコストシナジーであった。つまり、ある企業を買収すれば、市場でのプレゼンスが高まり、より大きな規模で利益を享受することができるだろうという考えだ。ここでのリスクは、買収の結果、鈍い巨大企業が誕生し、シナジーが実現しないということである。一方、スコープディールの最大の投資テーマは成長である。つまり、買収によって、急速な成長を遂げている新しい市場にアクセスが可能になるという考えだ。ここでのリスクは、買収者が不慣れな事業を運営する中で、つまずく可能性があるということだ。スケールディールとスコープディールは本質的に異なるため、計画から統合に至るディール過程のすべてにおいて全く別の管理手法が必要となる。スケールディールの成功は、統合全般を迅速に進め、コストシナジーを実現し、企業文化を完全に統合できるかにかかっている。一方でスコープディールの成功は、買収側企業が買収先企業の特性を維持し、意味ある部分についてのみ統合を進め、両者の相互交流が始まった時点で将来の成長に向けたプラットフォームを確立できるかにかかっている。買収側企業は経験が豊富であればあるほど、スケールディールとスコープディールの違いを熟知しており、リスクを抑制し、利益を最大化することができる。

最も成功を収める買収側企業に共通して見られるのは、マーケティングや製造に関する能力を一から構築するのと同様に、M&A能力を構築するために組織的な投資を継続していることである

SABミラーの事例は、とりわけ国境を超えるディールについては経験が物を言うということを示している。SABミラーはここ20年間で30カ国に進出したが、いずれの国でも現地ブランドの買収を足がかりとしている。ビールはローカルに根付いたものという業界の原則に従いながら、買収したブランドを維持、発展させている(SABミラーは、ブランドポートフォリオの多様さを示す2013年のプレゼンテーションにおいて、米国のミュージシャン、故フランク・ザッパの「ビールと飛行機がなければ、本当の意味で国とは言えない」という言葉を引用した)。それと同時に、よく管理された事業システムを構築することで、どの買収案件でも付加価値を生んでいる。原材料をグローバルに調達し、ビール醸造技術を共有することで、コスト削減にも成功している。また、スマートゲートと呼ばれるイノベーションツールは、各国市場への新製品の導入を容易にしている。共同で作成された「SABミラーの手法」の8つの項目は、マーケティング、ブランド管理、人材育成、その他の事業の側面におけるベストプラクティスを示し、それは各国の経営に厳密に適用されている 。

元はブラジルの小さなビール会社であったアンハイザー・ブッシュ・インベブもまた、SABミラーと同様に規律ある経営を行い、M&A戦略においても同 様に成功を収めてきた。この2社は、新しい国に進出する際、新たなバリュープロポジション、新たなサプライチェーン、新たな販売チャネルに取り組む必要があったため、スコープディールの本質的な部分に精通している。両社の収益が記録的に伸びているのも偶然ではない。

M&Aを再現する能力の確立

前述したビール会社2社に限らず、多くのリーディングカンパニーがM&Aを再現させる能力を備え、一連の買収によって成長を加速させてきた。こうした買収企業に共通してみられるのは、マーケティングや製造に関する能力を一から構築するのと同様に、M&A能力を構築するために組織的な投資を継続していることである。

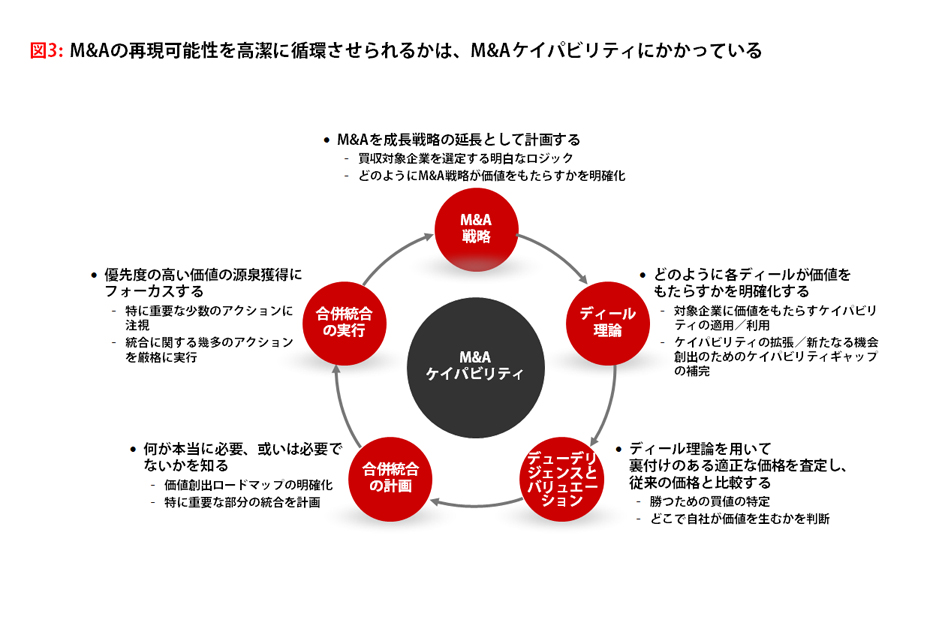

その能力をイメージする方法として、買収プロセスをディール毎に繰り返される一連の周期として、つまりM&A再現性の好循環として考えてみよう(図3)。

本レポートの最大の意図は、図3の中央の赤丸部分であり、それを欠いては他の手順も失敗に終わるだろう。M&Aの能力を確立したいと考えている企業が整備すべき要点を下記に見ていく。

1.中心的な役割を果たし、企業の戦略グループであるCEOや取締役会と緊密に連携を取る優秀な事業開発室

IBMの事業開発室がその好例である。2000年以降、IBMが完了した買収案件は140件にのぼる。買収は、付加価値やより収益性の高い技術、そしてソフトウェアやサービス分野における市場機会の拡大を目指した事業の方向転換において、大きな役割を果たしてきた。IBMの事業開発室は、M&Aと会社の戦略とが緊密かつ継続的に連携していることを確認しながら、それまでに蓄積してきたディールでの経験を戦略的決断に活かしている。同事業開発室は、買収案件を検討する際に重要な問題点を必ず確認している。

1つ目は、買収によって既存の能力を確立し発展させることができるか、2つ目は、拡張性のある知的財産が存在しているか、3つ目は、IBMが170カ国に展開している拠点を活かすことができるか、である。

IBMの事業開発室はM&Aのサービス提供者への対応や、社内の事業部門間の折衝も担当している。各買収案件の成果を追跡調査しながら、M&Aについて学ぶ体制の確立にも力を注いでいる。

2.事業部門が発案した新規事業に対する責任

事業部門がディールのアイデアを共有する場合もあるが、その場合は事業運営にもしっかり責任を持つ必要がある。イリノイ・ツール・ワークスは頻繁に中小企業を買収して事業を拡大してきた多角経営のメーカーであるが、同社では事業部門の責任者が各事業ラインにおいて新たな買収の機会を発掘する役割を果たしている。最近の例では、洗車、ワックス、その他のメンテナンス製品のブランドを複数買収し、カーケア事業を立ち上げている。

3.卓越したデューデリジェンスへの取り組み

ほとんどの企業は、投資銀行からオファリング・メモが届いた後に、買収先企業のデューデリジェンスに着手する。しかし、H.J.ハインツの手法は異なる。ハインツでは、重要戦略分野においては、買収の可能性のある案件をそれらが市場に出回る前に体系的に評価している。そうすることで、幹部役員はその案件が市場に出てきたときに資産価値を卓越した観点から判断することができる。ハインツにはこうした統制のとれたプロセスがあるため、独自開拓案件の比率が高い。また、各案件に対しても厳しい買収限度額を設定し、買収後の統合計画も当初から策定している。ハインツのデューデリジェンスは常に投資テーマと関連づけられているため、全プロセスにおいて規律を維持することができるのである。

4.重要な部分だけ統合を進める

前述したとおり、スケールディールの統合プロセスはスコープディールの統合プロセスと根本的に異なる。しかし、統合において必ず重要視すべき点は、付加価値の源泉、統合に関与する人材、そしてディール当事者が依拠すべきプロセスである。クラフトの例を挙げると、2010年に菓子メーカーのキャドバリーを買収した際、41カ国の組織を統合する必要があったが、実際は、全体の収益およびシナジー効果の75%を占める11カ国の統合を重点的に進めた。その11カ国では、統合専属の現地チームが統合プロセスを進めたため、役員はブランド認知度の高いクラフト製品とキャドバリーの販売やサプライチェーンのネットワークをいかに融合させるかといった重要な判断に注力することができた。クラフトのように経験豊富な買収側企業は、合併による統合のパラドクスをよく理解している。つまり、重要な問題は数えるほどしかなく、無数に存在する些細な問題に忙殺されるという現実をよく分かっているのだ。さらに、機能組織でもチェックを怠れば、合併後の統合において重大な問題になりうることも十分に理解している。

経験豊富な買収側企業は、再現可能な統合モデルの確立への投資も怠らない。統合の都度その評価を行い、次の統合で改善できそうな点を見直している。手順書を整え、統合の専門的スキルの蓄積に投資している。実際に、統合をコア・コンピテンシーとすれば、M&Aにおける成功確率をその都度上げてゆくことができるのだ。

5.経営理念を改善することへの信頼

買収にリスクはつきものだ。誰しも激しい感情のサイクルを経験する。例えば、恐怖や不安が唐突に抑えきれないほどの楽観主義へと振れたかと思えば、悲観主義に戻ったりする。経験豊富な買収側企業はこの必然的なリズムを理解し、そこに内在するリスクを管理することができる。ドイツの化学医薬品関連企業であるメルクは、2010年に米国のバイオ装置のサプライヤーであるミリポアを買収した。合併後の統合プロセスにおいて彼らが最初に取り組んだのは、両社の幹部職員によるワークショップを数回にわたって開催することであった。最初は、新会社のビジョン構築に時間の大半を割いた。次に、会社の将来像、例えば今後5年間で会社はどうなっているかという具体的な検討を行った。最後に、会社が持つ可能性を最大限実現するために必要な戦略をまとめた。リーダーシップチームのメンバー全員が参加し、会社のビジョン、将来像、そして最大の可能性を思い描くことで、成功の可能性は格段に高まる。

安定的に収益を伸ばす再現可能なM&Aビジネスモデルは、上記5つの要素で成り立っている。そのモデルで成功したのが、インドを拠点とする家庭用品およびパーソナルケア用品メーカー、ゴドレジ・コンシューマー・プロダクツである。グローバルな成長という目標において、M&Aは欠かせない戦略であると認識し、ディール市場で足場を固めるまで2年間を準備に費やし、強力なM&Aチームを立ち上げた。そして、然るべき買収先候補を選別するため、厳密なスクリーニングプロセスを含む手順書を作成した。その手順書は、各市場への深い理解、確固たる投資テーマ、そして緻密なデューデリジェンスに基づいた規律あるM&A手法を含んだものだった。ゴドレジは新興国市場における3つのカテゴリー(家庭用殺虫剤、染毛剤、衛生用品)のディールに焦点を絞った。市場をリードする企業をターゲットにし、各ディールによってどれだけの付加価値を与えられるかを熟知し、案件毎に適した統合手法を取った。同社が2005年以降に海外で実施した11の買収案件には、インドネシア第2位の家庭用殺虫剤メーカーであるメガサリなどの大型案件が含まれる。

こうした規律あるM&A戦略は、同社の2002年から2012年まで一貫して続いた好調な業績(売上の伸びは年平均27%、収益の伸びは年平均33%)に貢献した。同期間において株価は42%も上昇し、同業他社をしのぎ、時価総額は45倍以上に達した。

将来に向けて

ベイン・アンド・カンパニーの全3部にわたるM&A分析からは、重要な洞察がいくつか見えてくる。

1つ目は、M&Aを実施しないのであれば、それなりの覚悟が必要だ、ということである。2000年から2010年にかけて買収を行わなかった企業は、買収を行った企業に比べて業績が低迷した。より多くの買収案件に取り組み、また案件が有意義なものであればあるほど、業績は上向く傾向が見られた。

2つ目の結論は、これまでのところM&Aにとってまたとない環境が続いているということだ。資本は過剰で、低金利が続き、世界経済には大きなチャンスが溢れている。買収によって新たな市場に参入するという手法は、企業が成長の可能性を実現するための最良のツールだと言える。

3つ目の結論は、本レポートの主題でもあるが、M&Aで成功する企業は再現可能モデルを開発しているということだ。そうした企業が次々と買収を行い、滞りなく統合を成功させる理由は、プロセスに不可欠な能力が社内に備わっているためである。SABミラーやアンハイザー・ブッシュ・インベブがそのことを証明している。つまり、両社とも比較的小規模な発展途上国の市場で事業を立ち上げ、そこから次々と各国へ事業を拡大し、今日では、両社とも世界をまたに駆けて事業を展開しているのである。

すべての企業がM&Aで成功を収めるのに必要な要件を満たしているわけではない。最も成功する企業は、自らの戦略を熟知し、自らが強みを持つ分野から始めている。再現可能モデルの開発にコミットし、必要な投資を行う。その見返りは、これまで論じてきたことからも明らかなように、売上、収益、株主総利回りにおける成長である。そして、それは競合他社をはるかにしのぐものなのである。

チェックリスト: 何が資産を買収価値のあるものにするのか

M&Aは、多くの勝ち組企業の成功の一部を担っているが、百戦錬磨の買収側企業は、重要な戦略基準を満たすディールだけを実行している。リストに含まれる代表的な質問を以下に挙げる。

- その資産は、市場でリーダーシップを確立する経済性をもたらすか。つまり、コスト、顧客、能力、レバレッジの優位性により、業界平均を上回るリターンをもたらすか

- キャッシュフローはどれ位予測可能か。リターン(またはリスク)が変動する可能性をどれくらい割引率に見込むか

- その資産に関する世間一般の見解はどういったものか。その見解のどこが間違っているか。また、価格にどういった影響を及ぼすか

- コストシナジーとセールスシナジーを測る際に何を信用すべきか

- 事業が創出するオプション価値とは何か

- 自社の支配企業としての優位性とは何か。そして、事業をいかに運営するつもりか

- この買収の発表に対して、市場はどう反応するか